每月專欄

2022-10-07

李全順 : 2022-10月全球經濟趨勢追蹤與預測 -【歐洲入冬能源危機一觸即發 、係壓垮英國經濟的最後稻草】

後新冠疫情,歐美各國的需求爆發,但在供給不足的情況下,全球自2021年起爆發了通膨,尤其能源短缺問題開始凸顯。為抑制通膨進一步升高,FED、歐央行、英央行加快市場流動性的收縮,開始升息。其中,FED升息速度最快,累計升息幅度最大,加大了美歐之間的利差。利差擴大吸引歐洲的資金流向美國,加速了歐元和英鎊的持續大幅度貶值。近期FED的態度表明,FED將繼續升息並同時加快縮表的速度。就此來看,美元指數的上行趨勢尚未結束,歐元與英鎊預期恐將進一步貶值。

美元指數9月22日正式突破111大關,是自2002年以來的又一高點,美元指數較年初漲幅15.5%。在FED強勢升息和加速縮表的背景下,美元指數的漲勢目前看來尚未結束。一方面,9月美元的走強離不開FED的強勢升息帶來的貨幣供應量和信貸的收緊。FED今年已經升息五次,累計升息達到350個基點,強度前所未見。同時,對於2022-24年的利率預測也進一步提升,分別從3.4%、3.8%、3.4%調整為4.4%、4.6%和3.9%,將有效支撐美元指數的走升。

FED的縮表進度在9月後將有著顯著提升,這將加速市場美元流動性的收緊,支撐美國債券收益率的上升。FED 9月縮表的規模達到了563億美元。儘管這一數字仍然低於計畫的950億美元,但是較於6-8月636億美元的規模來說,還是相當可觀的。市場流動性的收緊將對美元指數高位運行構成支撐。

自2021年11月份以來,受供應鏈趨緊等因素影響,歐元區通膨率持續快速上升,今年2月爆發的烏克蘭危機導致能源供應減少,能源價格持續上漲,加劇了通膨上升的趨勢。雖然歐央行也在不斷升息來抑制通膨,但歐央行的升息決定相對落後,無法追趕FED的速度,這也是歐元與英鎊承壓走貶的最根本原因。歐元兌美元自年初以來貶值17.43%,一度下行至0.98附近。

歐元快速貶值的主因有二:一是,歐央誤判了俄烏局勢的發展,俄烏衝突引發的能源危機將會比預期持續的更久。歐央並沒有及時升息以減輕由此產生的通膨壓力,使得歐元持續承壓。二是,歐洲央在過去兩次會議上總共升息125個基點,為有記錄以來收緊政策速度最快的一次,但通膨可能仍需數月才能達到峰值,這表明歐洲央應將進一步收緊貨幣政策。有鑒於歐元區國家普遍存在債務壓力,歐央必須要考慮防止歐債利率過快飆升,因此,歐央開始升息的時間遠晚於其他國家央行,在作升息決定時也更加嚴謹。

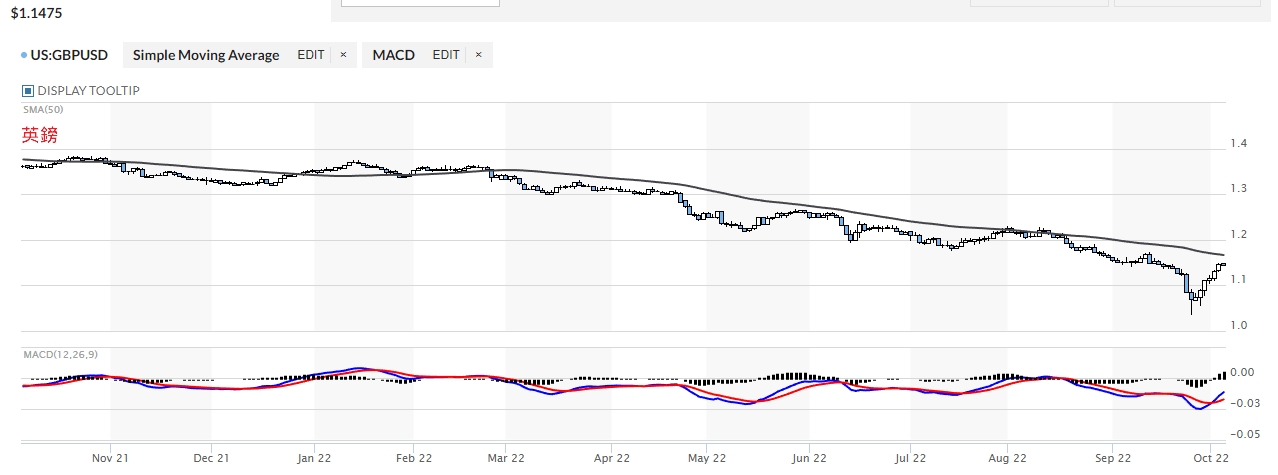

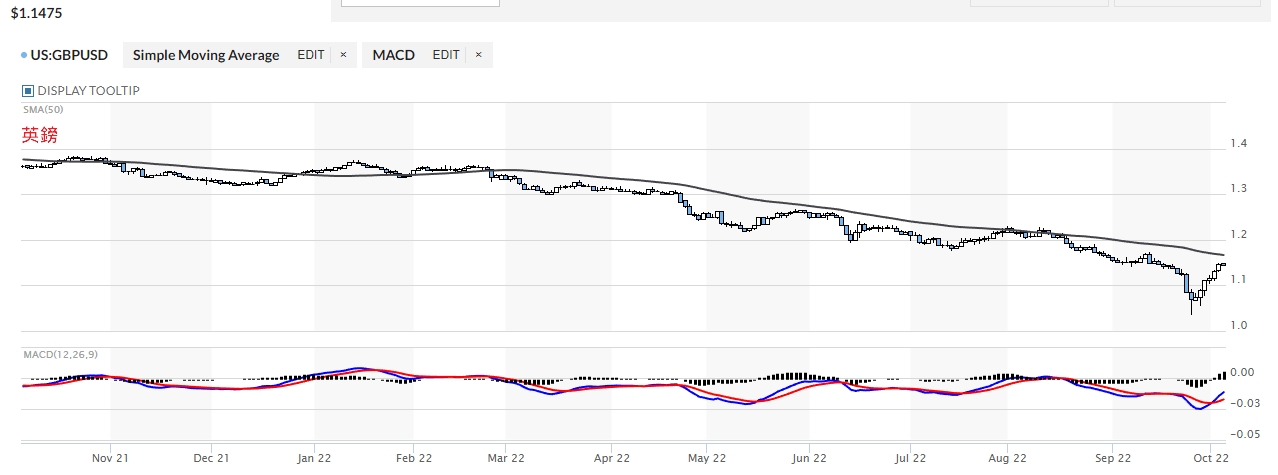

而英鎊兌美元貶值的根本原因是英國的通膨預期持續維持高位和英國央行升息幅度不足。雖然英國央行可以選擇提高升息幅度來抑制通膨的上漲,但快速升息也會進一步打擊本來就低靡不振的國內消費,並給不斷減少的民間投資帶來更大挑戰。因此,雖然英國央行提前行動升息,自去年12月以來共升息165個基點,但升息幅度仍慢於FED。在英國投資的風險增加,無法繼續吸引大批資金流入來支援英鎊,使英鎊持續走低承壓,匯價迭創新低。

面對通膨日益高企,為抑制通膨進一步升高,全球多地央行及早就開始積極干預。FED官員的態度自9月以來愈發偏鷹派。尤其是FED主席包威爾在9月的多次演講中,反復強調將繼續升息,直到利率調整到『具有足夠限制性』的水準。在9月FOMC議息會議後,基準利率再次上調75個基點至3.00%-3.25%區間,並且市場對於2022-24年的利率預測也進一步提升,分別從3.4%、3.8%、3.4%調整為4.4%、4.6%和3.9%,強美元的趨勢或會持續加強,美元以外的貨幣的一步貶值或無法避免。同時,FED的縮表進度在9月有著顯著提升,FED9月縮表的規模達到了563億美元,而6-8月的縮表規模僅有636億美元。收緊的市場流動性使得美債收益率漲幅繼續擴大,2年期美債收益率漲至4.272%,10年期美債收益率漲至3.829%,美債收益率曲線倒掛程度日益加深。

英國央行的升息行動始於2021年12月,遠早于歐央行和FED。9月22日,英國央行宣佈升息50個基點,將利率升至2.25%,試圖遏制通膨。這是英央行今年第七次宣佈升息,也是自1995年以來的最大升息幅度。當前,英國10年期國債收益率為4.123%,英國2年期國債收益率為4.278%,與美國國債收益率接近。市場預期英國央行可能在11月底前升息150個基點,將利率升至3.75%,以追上FED的升息步伐,挽回英鎊對美元的頹勢。

歐央在過去兩次會議上總共升息125個基點,並且歐央行政策制定者表示,可能需要在10月會議上再升息75個基點,並在12月再次升息至中性利率。市場預計歐央目前0.75%的存款利率到今年年底將升至2%,明年春天將升至3%左右。預計到2024年,通膨將維持在歐央2%的目標之上,甚至更長期的預期也將高於目標。受此影響,歐元區的債券收益率也普遍提高。作為歐元區基準的德國10年期國債收益率漲至2.114%,德國2年期國債收益率漲至1.762%,遠高於歐央行目前0.75%的存款利率。

然而,在各央行跟隨FED升息後,從遏制通膨的效果來看,升息對於緩解通膨壓力的作用卻相當有限。英國8月的CPI小幅下降至9.9%,預期10.2%,前值10.1%。而美國和歐洲的8月CPI均出現小幅上升,歐元區8月CPI公佈值為9.1%,高於預期的9%,前值為8.9%。美國8月CPI公佈值為6.3%,高於預期的6.1%,前值為5.9%。能源支出和住房相關支出是CPI的主要貢獻項目,CPI短期內很難出現大幅下降。歐元區9月30日公佈的9月CPI資料也說明通膨將會是一個長期問題,單純的升息作用可能有限。歐元區9月CPI公佈值為10%,高於預期的9.7%,前值為9.1%。

目前在FED、歐央行和英央行全力遏制通膨之下的大背景下,貨幣政策的進一步收緊是必然的。歐央的升息行動將取決於通膨變化。歐央行長拉加德在9月20日的講話中表示歐央行需要繼續走向貨幣政策正常化,準備隨時根據需要調整利率以達到2%的中期通膨目標。因此,歐元區未來的CPI指數將是影響歐央行升息的關鍵因素。

英央行則有可能在11月底前強升150個基點。一方面,可以減輕因為英鎊貶值所帶來的輸入性通膨。另一方面,英國央行也需要通過升息來吸引更多投資進入英國,以支持英鎊的回升。

FED會進一步加快縮表的進度,加速縮表對抑制通膨。近期的FED逆回購工具使用規模創下了歷史第二高,總規模達到了為2.316兆美元,表明市場上的流動性較為充裕,現在選擇縮表對於市場的衝擊不會太大。在FED強勢升息和加速緊縮、歐洲能源危機加劇的背景下,美國的利率上升趨勢目前看來尚未結束。面對激進升息下美債收益率飆升,導致美元和其他貨幣之間的息差持續擴大,歐元與英鎊匯率持續貶值或將無法避免。

對於未來需要注意的風險點,一是英國政府的信用風險對於市場的衝擊。近期,英國政府公佈減稅方案,引發投資者對英國財政赤字進步一加深的擔憂,進而英鎊失去了信心。受此影響,英國國債收益率快速上漲。雖然英國央行宣佈無限量購債後,9月28日英國國債全線暴漲,英鎊也短暫反彈,但是如果市場失靈繼續下去或惡化,將對英國的金融穩定構成重大風險。英央行可能需要更加激烈的貨幣政策來對沖政府的經濟刺激計畫。

二是歐洲能源危機在冬季的加劇。日前北溪天然氣管道遭不明炸損導致歐洲能源危機雪上加霜,歐元跌勢進一步加劇。隨著冬季來臨,歐洲的天然氣需求增長,歐洲能源市場變得極其脆弱。保障能源供應是當前歐洲各經濟體的第一考量,由於能源危機加劇的歐洲通膨壓力料在短時間內很難得到緩解,歐央行繼續升息是必要的。但是歐元區國家普遍存在高槓桿的債務問題,過激的升息策略有可能導致歐元區再度面臨債務風暴。

(撰稿人: CSIA/ CFP/中國廣西財經學院會審學院資評系副教授 李全順)

美元指數9月22日正式突破111大關,是自2002年以來的又一高點,美元指數較年初漲幅15.5%。在FED強勢升息和加速縮表的背景下,美元指數的漲勢目前看來尚未結束。一方面,9月美元的走強離不開FED的強勢升息帶來的貨幣供應量和信貸的收緊。FED今年已經升息五次,累計升息達到350個基點,強度前所未見。同時,對於2022-24年的利率預測也進一步提升,分別從3.4%、3.8%、3.4%調整為4.4%、4.6%和3.9%,將有效支撐美元指數的走升。

FED的縮表進度在9月後將有著顯著提升,這將加速市場美元流動性的收緊,支撐美國債券收益率的上升。FED 9月縮表的規模達到了563億美元。儘管這一數字仍然低於計畫的950億美元,但是較於6-8月636億美元的規模來說,還是相當可觀的。市場流動性的收緊將對美元指數高位運行構成支撐。

自2021年11月份以來,受供應鏈趨緊等因素影響,歐元區通膨率持續快速上升,今年2月爆發的烏克蘭危機導致能源供應減少,能源價格持續上漲,加劇了通膨上升的趨勢。雖然歐央行也在不斷升息來抑制通膨,但歐央行的升息決定相對落後,無法追趕FED的速度,這也是歐元與英鎊承壓走貶的最根本原因。歐元兌美元自年初以來貶值17.43%,一度下行至0.98附近。

歐元快速貶值的主因有二:一是,歐央誤判了俄烏局勢的發展,俄烏衝突引發的能源危機將會比預期持續的更久。歐央並沒有及時升息以減輕由此產生的通膨壓力,使得歐元持續承壓。二是,歐洲央在過去兩次會議上總共升息125個基點,為有記錄以來收緊政策速度最快的一次,但通膨可能仍需數月才能達到峰值,這表明歐洲央應將進一步收緊貨幣政策。有鑒於歐元區國家普遍存在債務壓力,歐央必須要考慮防止歐債利率過快飆升,因此,歐央開始升息的時間遠晚於其他國家央行,在作升息決定時也更加嚴謹。

而英鎊兌美元貶值的根本原因是英國的通膨預期持續維持高位和英國央行升息幅度不足。雖然英國央行可以選擇提高升息幅度來抑制通膨的上漲,但快速升息也會進一步打擊本來就低靡不振的國內消費,並給不斷減少的民間投資帶來更大挑戰。因此,雖然英國央行提前行動升息,自去年12月以來共升息165個基點,但升息幅度仍慢於FED。在英國投資的風險增加,無法繼續吸引大批資金流入來支援英鎊,使英鎊持續走低承壓,匯價迭創新低。

面對通膨日益高企,為抑制通膨進一步升高,全球多地央行及早就開始積極干預。FED官員的態度自9月以來愈發偏鷹派。尤其是FED主席包威爾在9月的多次演講中,反復強調將繼續升息,直到利率調整到『具有足夠限制性』的水準。在9月FOMC議息會議後,基準利率再次上調75個基點至3.00%-3.25%區間,並且市場對於2022-24年的利率預測也進一步提升,分別從3.4%、3.8%、3.4%調整為4.4%、4.6%和3.9%,強美元的趨勢或會持續加強,美元以外的貨幣的一步貶值或無法避免。同時,FED的縮表進度在9月有著顯著提升,FED9月縮表的規模達到了563億美元,而6-8月的縮表規模僅有636億美元。收緊的市場流動性使得美債收益率漲幅繼續擴大,2年期美債收益率漲至4.272%,10年期美債收益率漲至3.829%,美債收益率曲線倒掛程度日益加深。

英國央行的升息行動始於2021年12月,遠早于歐央行和FED。9月22日,英國央行宣佈升息50個基點,將利率升至2.25%,試圖遏制通膨。這是英央行今年第七次宣佈升息,也是自1995年以來的最大升息幅度。當前,英國10年期國債收益率為4.123%,英國2年期國債收益率為4.278%,與美國國債收益率接近。市場預期英國央行可能在11月底前升息150個基點,將利率升至3.75%,以追上FED的升息步伐,挽回英鎊對美元的頹勢。

歐央在過去兩次會議上總共升息125個基點,並且歐央行政策制定者表示,可能需要在10月會議上再升息75個基點,並在12月再次升息至中性利率。市場預計歐央目前0.75%的存款利率到今年年底將升至2%,明年春天將升至3%左右。預計到2024年,通膨將維持在歐央2%的目標之上,甚至更長期的預期也將高於目標。受此影響,歐元區的債券收益率也普遍提高。作為歐元區基準的德國10年期國債收益率漲至2.114%,德國2年期國債收益率漲至1.762%,遠高於歐央行目前0.75%的存款利率。

然而,在各央行跟隨FED升息後,從遏制通膨的效果來看,升息對於緩解通膨壓力的作用卻相當有限。英國8月的CPI小幅下降至9.9%,預期10.2%,前值10.1%。而美國和歐洲的8月CPI均出現小幅上升,歐元區8月CPI公佈值為9.1%,高於預期的9%,前值為8.9%。美國8月CPI公佈值為6.3%,高於預期的6.1%,前值為5.9%。能源支出和住房相關支出是CPI的主要貢獻項目,CPI短期內很難出現大幅下降。歐元區9月30日公佈的9月CPI資料也說明通膨將會是一個長期問題,單純的升息作用可能有限。歐元區9月CPI公佈值為10%,高於預期的9.7%,前值為9.1%。

目前在FED、歐央行和英央行全力遏制通膨之下的大背景下,貨幣政策的進一步收緊是必然的。歐央的升息行動將取決於通膨變化。歐央行長拉加德在9月20日的講話中表示歐央行需要繼續走向貨幣政策正常化,準備隨時根據需要調整利率以達到2%的中期通膨目標。因此,歐元區未來的CPI指數將是影響歐央行升息的關鍵因素。

英央行則有可能在11月底前強升150個基點。一方面,可以減輕因為英鎊貶值所帶來的輸入性通膨。另一方面,英國央行也需要通過升息來吸引更多投資進入英國,以支持英鎊的回升。

FED會進一步加快縮表的進度,加速縮表對抑制通膨。近期的FED逆回購工具使用規模創下了歷史第二高,總規模達到了為2.316兆美元,表明市場上的流動性較為充裕,現在選擇縮表對於市場的衝擊不會太大。在FED強勢升息和加速緊縮、歐洲能源危機加劇的背景下,美國的利率上升趨勢目前看來尚未結束。面對激進升息下美債收益率飆升,導致美元和其他貨幣之間的息差持續擴大,歐元與英鎊匯率持續貶值或將無法避免。

對於未來需要注意的風險點,一是英國政府的信用風險對於市場的衝擊。近期,英國政府公佈減稅方案,引發投資者對英國財政赤字進步一加深的擔憂,進而英鎊失去了信心。受此影響,英國國債收益率快速上漲。雖然英國央行宣佈無限量購債後,9月28日英國國債全線暴漲,英鎊也短暫反彈,但是如果市場失靈繼續下去或惡化,將對英國的金融穩定構成重大風險。英央行可能需要更加激烈的貨幣政策來對沖政府的經濟刺激計畫。

二是歐洲能源危機在冬季的加劇。日前北溪天然氣管道遭不明炸損導致歐洲能源危機雪上加霜,歐元跌勢進一步加劇。隨著冬季來臨,歐洲的天然氣需求增長,歐洲能源市場變得極其脆弱。保障能源供應是當前歐洲各經濟體的第一考量,由於能源危機加劇的歐洲通膨壓力料在短時間內很難得到緩解,歐央行繼續升息是必要的。但是歐元區國家普遍存在高槓桿的債務問題,過激的升息策略有可能導致歐元區再度面臨債務風暴。

(撰稿人: CSIA/ CFP/中國廣西財經學院會審學院資評系副教授 李全順)